30/04/2015

Gros retards en France sur l'utilisation du "Cloud" !

Le "réseau" de transfert (minimum, la fibre) connecte encore "très mal" les entreprises...

Le balancement entre "traitement local" et "traitement à distance" est éternel !

L'apparition du PC en 1981 a mis fin au "traitement centralisé en mode synchrone", monopolisé à l'époque par IBM. Le slogan de Microsoft "un PC sur chaque bureau" est aujourd'hui remplacé par "priorité au Cloud et au mobile"...ce qui sous-entend un "retour en arrière", qui remet en cause les développements informatiques répartis !

La "plus-value financière" du traitement informatique se déplace à nouveau vers une centralisation "propriétaire". La vente de "logiciels systèmes", de type Windows n'est plus rentable, face aux Android et IOS, qui font le même boulot pour beaucoup moins cher...

Comme IBM, il y a 35 ans, Microsoft essaye de "vendre" son "usine logicielle", appelée Cloud !

En France, le réseau n'est pas prêt ! Il est en outre "mal dimensionné" pour un travail intégral à distance...

Dans le cloud, Amazon est déjà très rentable

Le Monde.fr du 24 avril 2015

Depuis la création d'Amazon Web Services (AWS) en 2006, le géant du commerce en ligne s'était toujours refusé à communiquer les comptes financiers de sa division spécialisée dans le cloud computing, l'informatique dématérialisée. Jeudi 23 avril, à l'occasion de la publication de ses résultats trimestriels, il a finalement cédé aux multiples pressions dont il faisait l'objet. En levant le voile, Amazon a surpris la majorité des analystes: AWS est déjà rentable, très rentable même.

Au premier trimestre 2015, la division a en effet dégagé un bénéfice opérationnel de 265 millions de dollars (245 millions d'euros). Elle avait déjà affiché un gain de 660 millions de dollars en 2014. Si ces chiffres n'incluent pas toutes les dépenses, comme les rémunérations en actions des salariés, ils contrastent cependant avec les prédictions de la plupart des analystes. Ces derniers estimaient qu'AWS perdait de l'argent, notamment en raison d'importants investissements pour renforcer son réseau de data centers à travers le monde.

"LA CROISSANCE S'ACCÉLÈRE"

Les analystes avaient mieux visé pour le chiffre d'affaires. Celui-ci s'est élevé à 4,6 milliards de dollars en 2014, une performance conforme à plusieurs estimations. Et il progresse très vite: +49%, hors effet de changes, au premier trimestre 2015, à 1,57 milliard de dollars. "AWS continue de croître très rapidement, se félicite Jeff Bezos, le fondateur et patron d'Amazon. En fait, la croissance s'accélère". La division représente désormais près de 7% des recettes de l'entreprise, contre 5,3% il y a un an.

Lancé en 2006, AWS permet aux entreprises et administrations d'utiliser ses serveurs au lieu de bâtir leur propre infrastructure informatique. Ce modèle gagne du terrain car il offre davantage de souplesse et permet de limiter les coûts. "La plupart des barrières, réelles ou ressenties, ont maintenant été levées", estime John Dinsdale, directeur de recherche au sein du cabinet Synergy. "Au début, il y avait beaucoup de questions sur la sécurité", reconnaît Jeff Barr, évangéliste en chef chez AWS. La société met désormais en avant ses nombreuses certifications, comme celle du Pentagone.

Avec un million de clients actifs, AWS demeure le principal acteur dans les infrastructures du cloud public. Les comparaisons avec ses rivaux sont cependant difficiles, car Microsoft, IBM et Google ne communiquent pas de chiffres détaillés sur leur activité dans ce domaine. Pour rattraper leur retard, ils multiplient les initiatives et les baisses de prix. Les enjeux sont importants car le rythme de croissance du secteur ne ralentit pas. "Le marché mondial est aujourd'hui lancé sur une trajectoire de forte croissance", assure M. Dinsdale.

GUERRE DES PRIX

Selon ses estimations, publiées début février, l'industrie du cloud d’infrastructures a généré plus de 16 milliards de dollars de chiffre d'affaires en 2014, en hausse de 48% par rapport à l'année précédente. Synergy plaçait Amazon en tête, avec une part de marché de 28%. Plus que le score cumulé de ses quatre premiers poursuivants: Microsoft (10 %), IBM (7 %), Google (5 %) et Salesforce (4 %). Mais si AWS reste leader, son activité progresse cependant moins vite que celles de Microsoft et de Google: + 51 % au quatrième trimestre 2014 contre, respectivement, + 96 % et + 81 %.

L'écart, en termes de parts de marché, qui sépare le groupe de ses rivaux se réduit donc. "Nous ne nous soucions pas de ce que font nos compétiteurs, assure pourtant M. Barr. Nous avons toujours su que le cloud serait une activité porteuse et que, probablement, ils allaient entrer sur le marché. Mais quand nous prenons une initiative, c'est pour nos clients, pas pour répondre à nos rivaux". Et même les très fréquentes baisses de prix ? "Nous faisons simplement bénéficier nos clients de la baisse de nos coûts", poursuit le responsable.

En face, Microsoft et Google ont lancé les grandes manœuvres. Le premier avec l'arrivée de son nouveau PDG, Satya Nadella, ancien responsable du cloud au sein de la société. Le second en cassant les prix. Amazon a dû répliquer, divisant, en mars 2014, certains de ses tarifs par deux. Cela n'a pas été sans conséquence. Entre le premier et le deuxième trimestre 2014, le chiffre d'affaires d'AWS a légèrement baissé. Et sa marge opérationnelle a été divisée par trois. La fin de l'année a cependant été meilleure. "Ils ont bénéficié d'une accalmie dans la guerre des prix", confirme M. Dinsdale.

NOMBREUX ATOUTS

Certains analystes craignent qu'Amazon ne soit par ailleurs handicapé par sa situation financière. Quand ses deux rivaux dégagent des milliards de dollars de profits, l'e-marchand peine à parvenir à l'équilibre de ses comptes. La pression des actionnaires s'intensifie face à cette stratégie d'investissements à long terme qui ampute les marges à court terme. "Nous sommes prêts à investir autant qu'il le faudra", rassurait, fin 2014, Andy Jassy, le directeur d'AWS. "Nous pensons à long terme et nous ne regardons pas le cours de notre action", renchérit M. Barr.

L'entreprise dirigée par Jeff Bezos doit aussi faire face à l'émergence d'un nouveau modèle: le cloud hybride, que certains considèrent comme le meilleur des deux mondes. D'un côté, la souplesse et les coûts inférieurs du cloud public, de l'autre, le contrôle accru des infrastructures en interne. Or, AWS est en retard dans ce domaine, dominé par IBM, le leader du marché après le rachat en 2013 de la société SoftLayer pour 2 milliards de dollars, VMWare ou encore Microsoft.

Mais Amazon bénéficie encore d'importants atouts. La société ajoute régulièrement de nouveaux services et fonctionnalités. Sa gamme de produit reste ainsi toujours inégalée. Selon Kyle Hilgendorf, de l'institut Gartner, la société couvre ainsi 92% des besoins des entreprises, contre seulement 75 % pour la plate-forme Azure de Microsoft. AWS est aussi bien plus étendu que ses rivaux, avec 28 zones de couverture dans le monde. Ses capacités sont ainsi cinq fois supérieures à celle de ses 14 principaux concurrents réunis, explique M. Hilgendorf. De quoi voir venir.

Cloud, les entreprises françaises en retard

Les Echos du 21 avril 2015

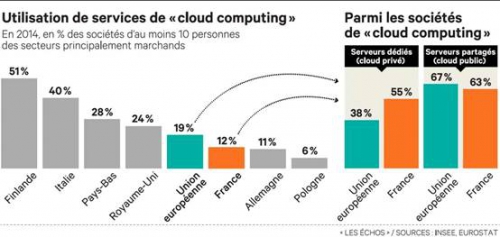

Le pourcentage d’entreprises françaises qui ont acheté des services de cloud en 2014 est inférieur à la moyenne de l’Union européenne. - Shutterstock

Seulement 12 % des entreprises françaises se sont mises au cloud.

De nombreux obstacles empêchent les entreprises françaises de se précipiter sur le « cloud computing », cette informatique délocalisée censée leur permettre de faire des économies. C’est la conclusion d’une étude de l’Insee sur le sujet. Ainsi, seulement 12 % des entreprises françaises ont acheté des services de cloud en 2014, un chiffre inférieur à la moyenne des vingt-huit pays de l’Union (19 %).

La France affiche donc un fort retard sur la Finlande (51 %), l’Italie (40 %) ou le Royaume-Uni (24 %). De fortes différences sont à noter entre les entreprises. Les grandes structures employant plus de 250 salariés sont mieux équipées, plus d’un tiers d’entre elles ayant acquis des services de cloud l’an passé, contre 14 % des PME. De manière assez naturelle, les entreprises œuvrant dans les technologies sont également en avance. 39 % en achètent, alors qu’à l’inverse le secteur de la restauration et de l’hébergement est très en retard, où seulement 5 % des entreprises sont équipées.

Freins importants

Il faut dire que, justifiés ou pas, les freins se révèlent importants. Ainsi, un peu plus d’un tiers des sociétés se limitent, estimant que le coût du cloud est trop élevé. Les petites entreprises font l’impasse, surtout par manque de connaissance et de compétences en interne.

La sécurité des données focalise toute l’attention des grands groupes. Autre sujet brûlant, la localisation de ces données, et donc la législation à laquelle seraient soumises les informations stockées par les entreprises, fait également partie des motifs d’inquiétude. Selon l’Insee, « dans la plupart des cas, les clients ne disposent d’aucune information sur la localisation et le fonctionnement du cloud ». Un constat étonnant dans la mesure où les fournisseurs de cloud, comme Microsoft, Amazon Web Services, OVH ou Numergy, font une large publicité à la localisation de leurs « data centers », qu’ils soient situés en France ou en Europe.

Les hébergeurs de services situés sur le territoire ne cessent de vanter le cadre législatif protecteur de l’Hexagone , à l’opposé de celui proposé par les entreprises américaines, soumises au Patriot Act, loi qui donne tout pouvoir à l’administration pour demander des informations en cas de soupçon de risque terroriste. Le projet de loi renseignement , discuté en ce moment, et qui prévoit la mise en place de « boîtes noires » filtrant les communications, ne saurait calmer les inquiétudes.

Les entreprises françaises frileuses à l’égard du cloud public

Enfin, les entreprises se plaignent aussi « de la difficulté d’accéder aux données et aux logiciels », et rencontrent des problèmes pour « changer de fournisseur et se désabonner » des services. Cela concerne aussi bien les services de « cloud privé », où les entreprises utilisent des serveurs dédiés, que le « cloud public », où elles partagent leurs serveurs avec d’autres. D’ailleurs, les entreprises françaises se montrent plus frileuses à l’égard du cloud public qu’ailleurs en Europe.

Autre preuve du retard de la France, l’usage du cloud se concentre surtout sur la messagerie, le stockage, l’hébergement de base de données et la bureautique. Peu osent recourir à des logiciels de comptabilité, de gestion de la relation client, ou d’achat de puissance de calcul.

En savoir plus sur http://www.lesechos.fr/tech-medias/hightech/02119484242-les-entreprises-francaises-en-retard-sur-le-cloud-1113035.php?w6xuUbF83UudpRMx.99

Microsoft affiche une bonne santé financière

Développez.com du 24 avril 2015

Grâce à ses offres Cloud, Windows plonge

Microsoft s’est livré à la traditionnelle opération de présentation de son résultat financier pour le compte de son troisième trimestre fiscal 2015 (premier trimestre de 2015), clos le 31 mars dernier.

Malgré la baisse des ventes de PC, et donc par ricochet de mauvais résultats pour Windows, la firme réussit néanmoins à tirer son épingle du jeu grâce à sa stratégie « Cloud First, Mobile First », qui a permis à l’entreprise de ne plus centrer son activité essentiellement sur Windows, et de s’ouvrir à d’autres marchés porteurs.

Le géant du logiciel américain a réalisé un chiffre d’affaires de 21,73 milliards de dollars (20,13 milliards d’euros), en hausse de 6,5 % par rapport à la même période il y a un an.

Toutefois, le bénéfice net de l’entreprise recule de 11,9% sur un an, à 4,98 milliards de dollars. Même son de cloche pour le bénéfice par action, qui baisse de 10,3 % pour se retrouver à 0,61 dollar. Cependant, Microsoft déjoue une nouvelle fois les prévisions de Wall Street, qui tablait sur un chiffre d’affaires de 21,1 milliards de dollars et un gain par action de 53 cents.

Microsoft doit cette embellie de son CA aux réalisations de ses offres de Cloud Computing, en nette progression.

La branche « Devices and Consumer » affiche une croissance de 8% de ses revenus, avec un CA de 9 milliards de dollars. Microsoft se félicite de l’augmentation de 35% des abonnés d’Office 365 (12,4 millions), par rapport au trimestre précédent.

Les revenues publicitaires affichent bonne allure. Le moteur de recherche voit ses recettes grimper de 21%. Bing détient désormais une part de marché de 20,1% aux États-Unis, soit un bond de 150 points sur un an.

Les ventes de terminaux Lumia gagnent 8 points par rapport à il y a un an, avec un CA de 1,4 milliard de dollars, pour 8,6 millions de Lumia vendus. Cependant, cette activité ne génère pas encore des bénéfices pour Microsoft. Les tablettes commencent à rencontrer du succès. Surface a réalisé un CA de 713 millions de dollars, en hausse de 44%. Une progression qu’elle doit à Surface Pro 3.

La partie sombre du tableau est attribuée aux performances décevantes de Windows. Les ventes de licences qui couvrent Windows et Office sur le marché des consommateurs, ont généré un chiffre d’affaires de 3,48 milliards de dollars, en baisse de 20,7%, par rapport à il y a un an. Les revenus des licences Windows Pro pour les constructeurs baissent de 19%. La baisse est encore plus importante du côté grand public à 26%.

Toutefois, Microsoft compte sur la sortie prochaine de Windows 10 pour relancer son activité dans ce segment.

Source : Microsoft

Les commentaires sont fermés.